汽车座椅是提供乘员乘坐且与车辆构为一体或分体的乘坐设施,当碰撞事故发生时,需要座椅与安全带、气囊很好的配合,才能对驾乘者起到有效的保护作用。随着汽车座椅技术的不断发展进步,其组成结构也在发生着变化。目前座椅总成的大体构造包括头枕、

靠背、座垫、调节装置及连接件等,其中调节装置又包括高度调节机构、滑道、调角器及

座垫前倾角调整机构等相关零部件。近年来,中国汽车产业快速发展,未来一段时期还将稳步发展,汽车产业的发展带动了座椅的需求,因此汽车座椅行业未来仍有巨大的发展空间。数据显示,截至2019年末,全国机动车保有量已达3.48亿辆,其中汽车为2.6亿辆。

2015-2020年中国机动车保有量统计预测

汽车座椅行业发展前景

1、我国汽车需求持续增长,市场前景广阔

随着我国居民家庭人均可支配收入不断增长,居民的消费水平也逐渐提高。80、90后逐渐成为我国消费市场的主要消费群体,消费理念和消费者构成发生了重大变化,汽车从以前普遍认为的“奢侈品”逐渐变成了生活中的必需品。汽车座椅行业与整车行业息息相关,同时也会随着汽车整车行业的发展而稳步增长。

2、国家产业政策鼓励与扶持促进行业健康发展

汽车工业是我国国民经济重要的支柱产业之一,汽车零部件是其重要的配套行业,因此行业发展一直受到国家产业政策鼓励与扶持。国家出台了一系列政策对加强汽车零部件检测能力做出指导,为汽车零部件行业的发展提供了良好的政策环境。

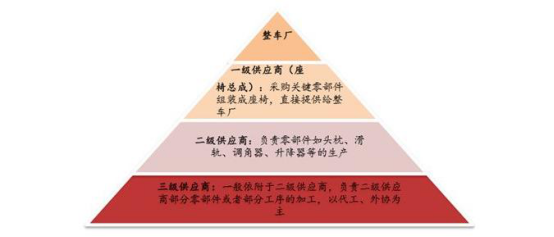

汽车座椅供应链示意图

汽车座椅套配套产业链

1.上游行业

车辆座椅的主要原材料为钢材、海绵原料和面料。钢材价格的变动对车辆座椅行业有着直接影响。目前国内的钢材和海绵原料供给充足,市场化程度高,不存在原材料紧缺的风险,但其价格的波动对行业内企业的盈利状况有一定影响。

2、中游行业

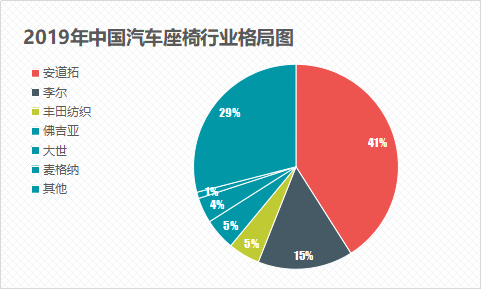

目前,我国有近千家汽车座椅生产商,江苏、浙江以及广东是我国汽车座椅生产中心。而作为汽车座椅需求量第一大国,国内汽车座椅市场却被外资品牌占据主导地位。据了解,目前我国乘用车座椅市场主要由以江森、李尔、佛吉亚、英提尔、提爱斯等几家外资为主体的合资企业掌控,仅美国江森一家公司,就在我国建立了10多家汽车座椅和车内产品合资企业,占据全国市场近30%的份额。

3、下游行业

车辆座椅行业的下游客户是工程机械、商用车和农用机械生产企业,下游行业对本行业的发展有着直接、重要的影响。同时,车辆座椅应用领域广泛,下游行业对座椅生产企业的影响程度,又取决于企业的规模和产品类别的多样性。规模较大、产品类别齐全、技术研发实力较强、配套产业领域较广的企业有较高的抗风险能力,发展较为平稳。

从整个供应链结构上看,我国乘用车座椅行业的主要突破点在于一级总成与二级核心件.其中一级为座椅总成供应商,即从研发或外采关键零部件到组装成完整座椅配套主机厂,牵涉到整车项目开发,过程复杂且技术要求很高,因此要进入座椅总成供应体系难度最大;二级为座椅关键零部件供应商,主要进行头枕、滑轨、调角器、升降器等关键部件的研发和生产,

可以同时供应多家一级供应商。目前,行业内已经涌现出天成自控(座椅总成)、双林股

份(座椅核心零部件)和继峰股份(座椅核心零部件)等优质供应商。

汽车座椅行业竞争格局分析

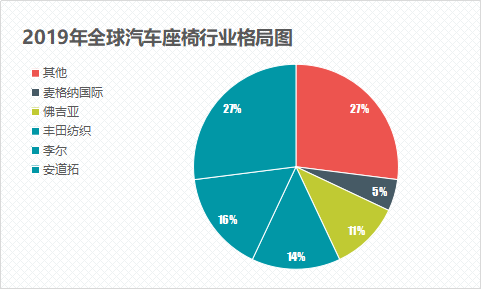

2019年全球汽车座椅行业CR5为73%,行业CR10为93%,其中安道拓是全球第一大汽车座椅生产商,市占率为27%,主要通过与车企设立合资厂等方式与整车厂建立长期合作关系,几乎所有车厂都是其客户。李尔的客户则集中在福特、通用、宝马、FCA四大客户上,市场集中在北美和欧洲等。总体来看,国内汽车尤其是乘用车座椅自主品牌相较于上述合资或外资企业,在公司规模、品牌影响力、技术实力等方面均存在一定差距。

汽车座椅行业壁垒较高,全球第一大汽车座椅生产商安道拓乘用车座椅行业市占率为33%,行业CR5为84%。目前乘用车座椅市场一级供应商主要为安道拓和李尔等外资、合资企业,其中国内超过一半的市场份额被延锋江森、江森自控、李尔中国等合资企业所占据,而国内企业多活跃在二级配套市场。

2015-2019年,外资座椅巨头毛利率不断下降,其中麦格纳由14.2%下降至13.7%,李尔从10.0%下降至8.8%,安道拓自9.2%下探到5.0%。净利率方面同样也处于震荡下行趋势。

中国前十自主品牌,上汽、一汽、东风、长安、北汽等车企,由于他们都有突出销量的合资企业,座椅配套供应中合资企业有一定优势。

长城汽车是非常有特色的一家整车企业,以SUV见长。经历SUV高速增长的这几年,企业发展如日中天。长城座椅事业部之所以能够为其大部分车型配套,是由于长城汽车对零部件成本控制非常严格。除发动机之外,座椅是成本最高的零部件。该事业部是在收购国外座椅企业的基础上建立起来的。

比亚迪汽车座椅大部分由其十六事业部生产供应,还有一部分由泰极供应。泰极是合资公司,由三方共同出资。

奇瑞汽车座椅目前主要由李尔和瑞泰供应,江森、全兴及富卓已经慢慢退出。瑞泰是奇瑞的子公司,已经包揽了奇瑞低端的所有座椅,而高端的座椅由李尔来供应。瑞泰作为自主座椅工厂不满于此,近来频频在寻求国外知名座椅企业的合作机会。

吉利汽车最为主要的座椅供应商是江森、浙江新岱美和浙江俱进。

细分领域龙头企业有望进一步提升市占率

据测算2020年全球汽车座椅市场规模接近5000亿元,国内汽车座椅市场规模接近1200亿元。2020年全球乘用车座椅市场规模超过3000亿元,到2025年有望接近4000亿元,5年CAGR为6.7%。乘用车座椅市场格局高度集中,CR5为84%,市占率前三分别为安道拓(33%)、李尔(22%)和弗吉亚(15%)。随着全球乘用车销量增长放缓,叠加智能化、电动化技术升级上投入加大,主机厂对零部件采购的成本敏感度显著提升。为了降低采购成本,主机厂将座椅头枕、扶手拆分采购逐渐成为趋势,细分领域的龙头企业有望进一步提升市占率;另一方面,主机厂开始引入华域汽车、天成自控等自主品牌乘用车座椅供应商,开放采购体系。

此外,根据测算,2020年国内卡车座椅和工程机械座椅市场规模合计约为40亿元,2025年有望达到50亿元。行业成长驱动因素一方面为国内基建、物流需求稳步提升;另一方面为商用车座椅高端化趋势明显,如悬浮座椅等产品已在各类场景广泛应用。

国内商用车和非道路机械座椅行业格局相对分散,其中天成自控为较大的第三方供应商,2019年商用车座椅和工程机械座椅收入合计为5.7亿元,市占率约为14%。

继峰股份通过收购德国汽车内饰和商用车座椅供应商格拉默,进入商用车及工程机械座椅行业。格拉默为全球商用车和工程机械座椅龙头,产品技术领先,但在国内市场份额相对较小,测算约为5-10%,未来提升空间较大。

汽车座椅单车价值量大,行业壁垒高,格局相对稳定;在全球主机厂成本敏感度提升的大背景下,汽车座椅和座椅零部件自主供应商全球替代加速。